RoboTraderⓇによる

日経225先物で負ける気がしない!損失を減らす3つのアプローチ

日経225先物(日経225mini・日経225マイクロ)は個別株式取引と異なり、負けにくい特性を持つ投資商品です。その理由には以下の点が挙げられます。

✅売りが可能 ※株式でも信用取引で可能ですが、売れない銘柄もあります

✅流動性が高い

✅他の派生商品が利用可能

✅小さい取引単位

✅SQ日(特定の手仕舞い日)の存在

これらの特徴から、日経225先物取引で負けにくい投資手法として、以下の3つのアプローチが考えられます。

それぞれの戦略には一長一短があり、実行に移すには、自分の資金やリスクリターンを踏まえて、

仕掛けるタイミングや価格、利益確定ラインや損切ラインなどの具体的なパラメータを設計する必要があります。

この記事では、各戦略の内容だけでなく、メリット・デメリットも比較し、あなたに合った戦略を考えるための参考にしていただきたいと思います。

※日経225先物投資で負けない戦略も習得することも大事ですが「いつ買って、いつ売るか」という具体的アクションである戦術をまず試してみることも大事です。習うより慣れよですね。

日経平均株価の具体的な予想については【明日の日経平均株価予想】。

🔗RoboTrader

🔗RoboTrader

A. カバードコール戦略

日経225先物のポジションを持ちながら、オプション取引を追加することで、将来得られる可能性のある利益を先に受け取り、その利益分だけ損切ラインを下げるという戦略です。

この戦略は、ポジションを持ったままにもかかわらず利益を増やせるという難解な概念ですが、将来の大きな利益を諦める代わりに、少額の利益を先に受け取るという取引を利用する戦略です。

🔶メリット

1.損切ラインを下げられる

オプション取引で得た少額の利益を使って損切ラインを下げることで、想定以上の下落が発生しても損切をすることなく、利益確定をする可能性を高めることができます。

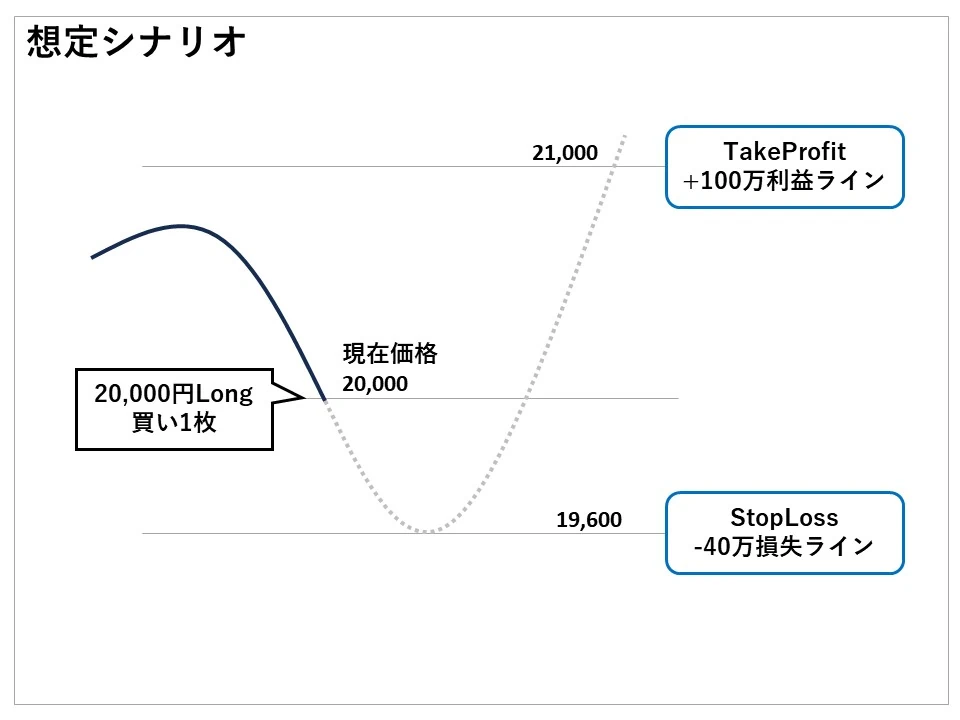

上記図は、想定シナリオを示しており、日経225先物(ラージ1枚)の20,000円でのロングに対し、

リスク:リターンを4:10として、19,600円で損失40万となる損切ラインと、21,000円で利益100万となる利確ラインとしている。

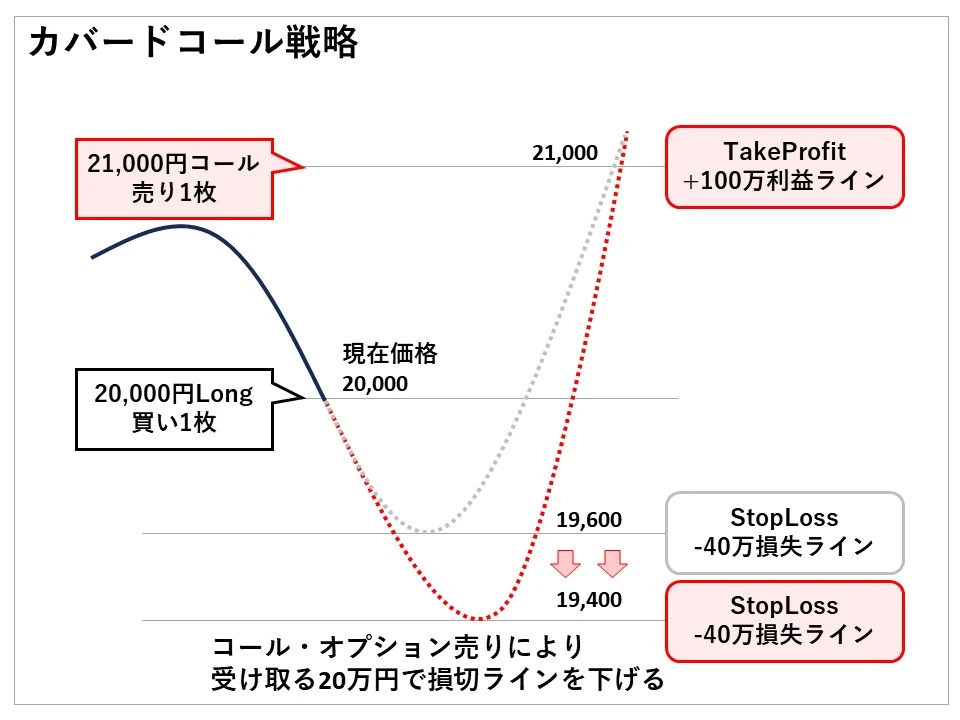

この想定シナリオをベースにしたカバードコール戦略は下図となり、利益確定ラインである21,000円(ストライク価格)のコール・オプションの売りを追加している。

利益(オプションプレミアム)はケースバイケースだが、今回は+20万円としている。

その20万円分だけ損切ラインを下げ(想定シナリオの19,600円から200円下の19,400円まで下げ)、手数料以外のコストをかけずに、リスク耐性を増すことができている。

※ストライク価格(=利確ライン)と仕掛けるタイミングによりオプションプレミアム(=下げられる損切ライン幅)は変動します。

🔶デメリット

1.SQ日での決済が基本

オプションは時間的価値の取引であり、損益が確定するのはSQ日です。トレードは常にSQ日に決済するわけではないため、それ以外のタイミングで決済する場合、利益額が小さくなる可能性があります。

2.利益確定ラインの設定が必要

明確な利益確定ラインを事前に定めないと(ストライク価格を決めないと)、コールオプションが絞れないのですが、状況を見ながら判断する投資家も多いです。投資の基本スタンスとして利益確定ラインを事前に決めておくことが望まれます。

3.オプションに関する知識が必要

オプションについて自分なりに理解し、納得できるレベルまで学習しておく必要があります。時間的価値という概念はやや難解で、紙面やWEBで読むだけで理解するのは難しいため、少額取引から実際に経験することをおすすめします。

🔷戦略の解説

日経オプション取引を追加することで、損切ラインを下げることができるのだが、

原理としては、将来大きな上昇があるかもしれないが、ある一定の利益確定ラインを定めることで、

仮にそれ以上の利益が出たとしてもその利益を放棄し、その代わりに、先に少額の利益を受け取り、その利益分を損切ラインを下げることに充てるということである。

得られる少額の利益は、「想定した利益確定ラインを超えた上昇分の利益額」×「その上昇が発生する確率」と言い換えられるので、妥当な代替手段と言える。

それを可能にするが、「日経先物ロング(買い)」+「日経オプションのコールの売り」の組み合わせである。

逆の場合は「先物ショート」+「プットの売り」となる。

🔷コールオプションの売りとは?

日経平均株価がある価格(ストライク価格)以上に上昇しないと予測する際に行う取引手法です。

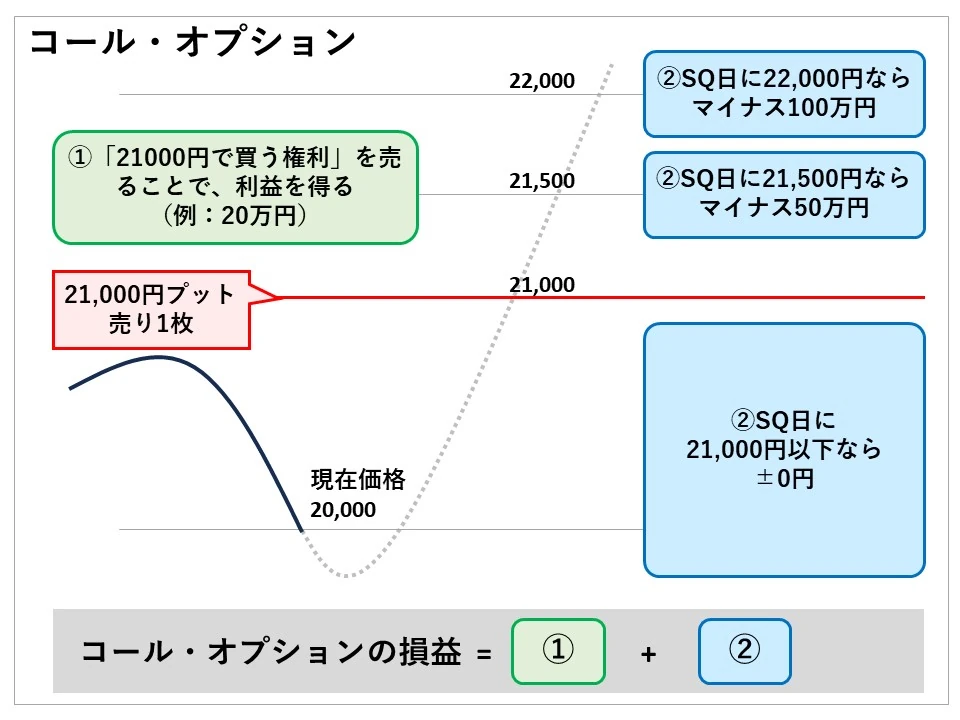

例えば、「21,000円のコール・オプションの売り」とは、日経225を21,000円でSQ日(翌月第2金曜日)に購入する権利を他者に売ることで、利益(オプションプレミアム)(例:20万円)を受け取ることを意味します。

「買う権利を売る」という表現が難解ですが、以下の2つ取引が存在していると考えてください。

【1】利益(プレミアム)の受け取り

コールオプションを売ることで、利益(例:20万円)を受け取ります。

【2】義務の発生

SQ日に日経225が21,000円を超えていた場合、オプションの買い手が権利を行使するので、あなたは日経225を21,000円で売らなければなりません。

🔷利益と損失の計算例

【利益】

日経225が21,000円以下の場合、コールオプションは行使されず、プレミアムの20万円がそのまま利益となります。この場合の最大利益は20万円です。

【損失】

日経225が21,000円を超える場合、例えば21,500円になると、オプションは行使され、あなたは21,000円で売却する義務を負います。このときの損失は以下のようになります。

市場価格21,500円 - ストライク価格21,000円 = 500円

500円 × 1,000(取引単位) = 50万円

受け取ったプレミアム20万円を差し引くと、最終的な損失は 50万円 - 20万円 = 30万円 です。

したがって、最大の利益はプレミアムの20万円であり、損失は日経225の価格が上昇すればするほど大きくなります。

B. 平均買い下げ戦略

(ナンピン)

平均買い下げ、別名ナンピンは、古くからある手法で、漢字で「難平」と書き、"受け入れ難い損失を平均化する"ことを言います。

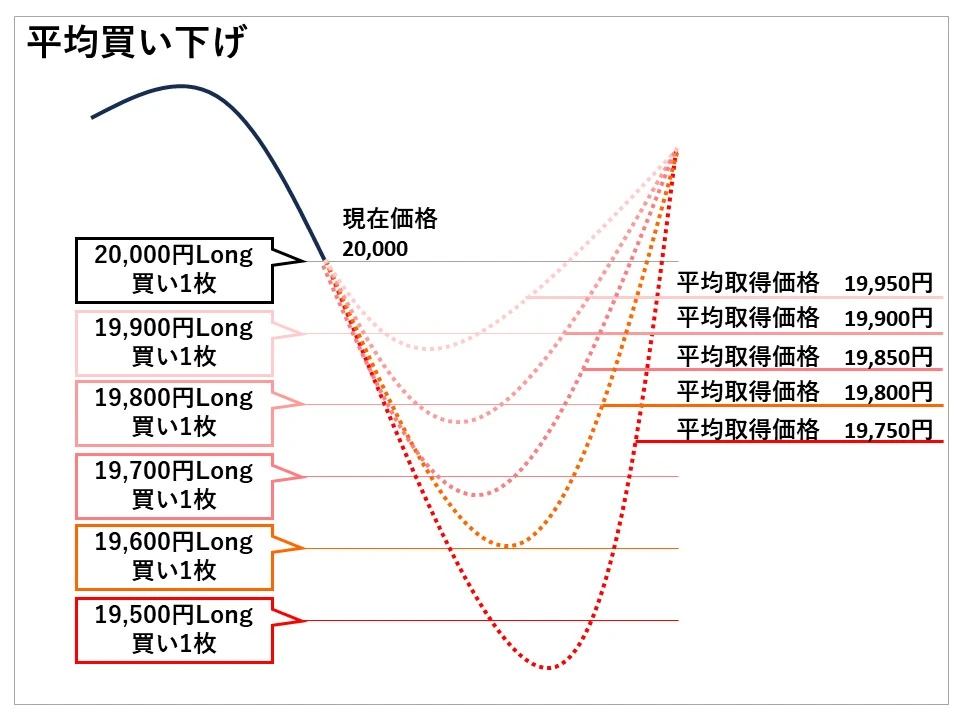

これは、ドルコスト平均法と同じく理にかなった戦略で、下落する日経平均先物の価格が下がるたびに買い増し、平均取得単価を低くすることを目指します。

🔶メリット

1.日経が値下がりしても平均購入価格を低くできる

価格が一定の値幅下がるたびに買い増しすることで、購入価格は、平均化され買い始めた価格から最後に買った価格までのレンジの中央値となります。

🔶デメリット

1.追加の資金が多く必要となる

唯一のデメリットは、最初のポジションの数倍から数十倍の資金が必要になることです。

例えば、最初は日経225miniを1枚購入し、値下がりするたびに買い増しを続け最終的に20枚保有しとなると、1日の値動きによる損益が大きくなり、心理的負担が非常に大きくなることを理解しておく必要があります。

🔷戦略の解説

このシンプルな戦略は理解しやすいと思いますが、具体例を用いて解説します。

例えば、日経225miniを20,000円で1枚、19,900円で1枚、19,800円で1枚というように、100円下がるごとに1枚ずつ買い増していきます。

仮に1,000円下がった場合、10枚買うことになります。

この場合、最初の仕掛けは20,000円ですが、10枚の平均取得価格は19,500円となり、500円も平均価格を下げることができます。

その代償として、10枚のポジションを持つための追加資金が必要になります。

ナンピンは危険とされることもありますが、実際には追加資金を投入して平均取得価格を下げる手法は一般的に行われています。

重要なのは、どのようにこの戦略を使うかです。

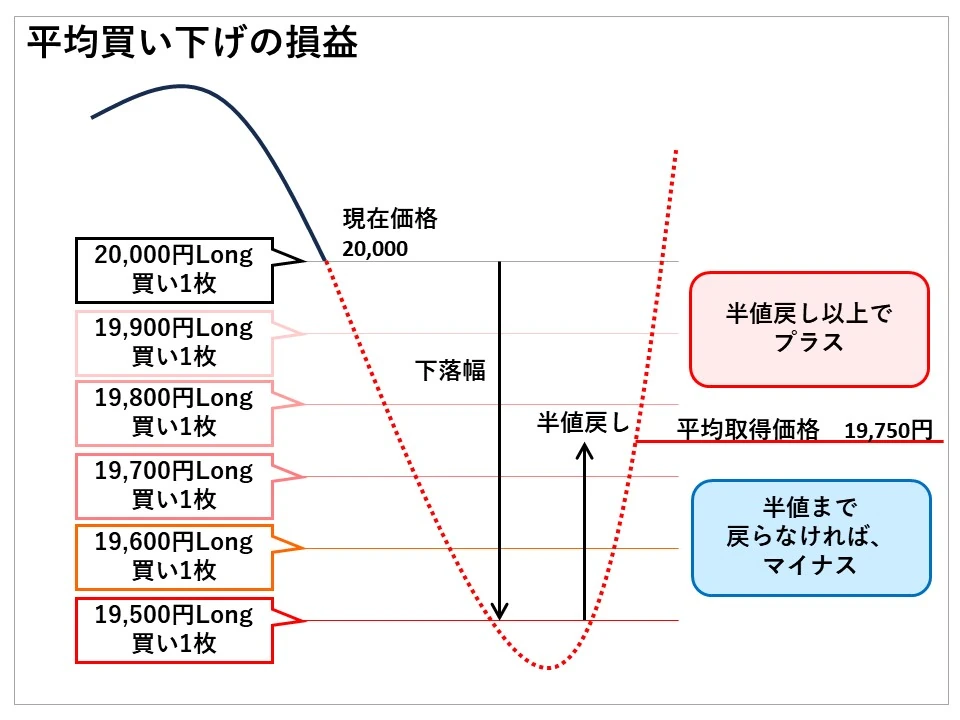

🔷利益を生むための条件

この戦略が利益を生むためには、下落幅の半値戻しが必要です。

もし下落後に少ししか反発しなかった場合、損失を被ることになります。

そのため、最初の仕掛けタイミングが重要です。

また、どこまでの下落に耐えられるようにするかという初期の設計も同様に重要です。

想定を超える下落が起きると、資金が枯渇したり、心理的に耐えられずに損切りをすることになってしまいます。

🔷リスク管理

この戦略には、次の3つのリスクがあります。

✅最初の仕掛け価格を間違えるリスク

✅許容下落ラインを見誤るリスク

✅反発力が弱い場合のリスク

これらのリスクを踏まえ、最初の仕掛け価格から許容下落ラインを十分に下げる必要があります。

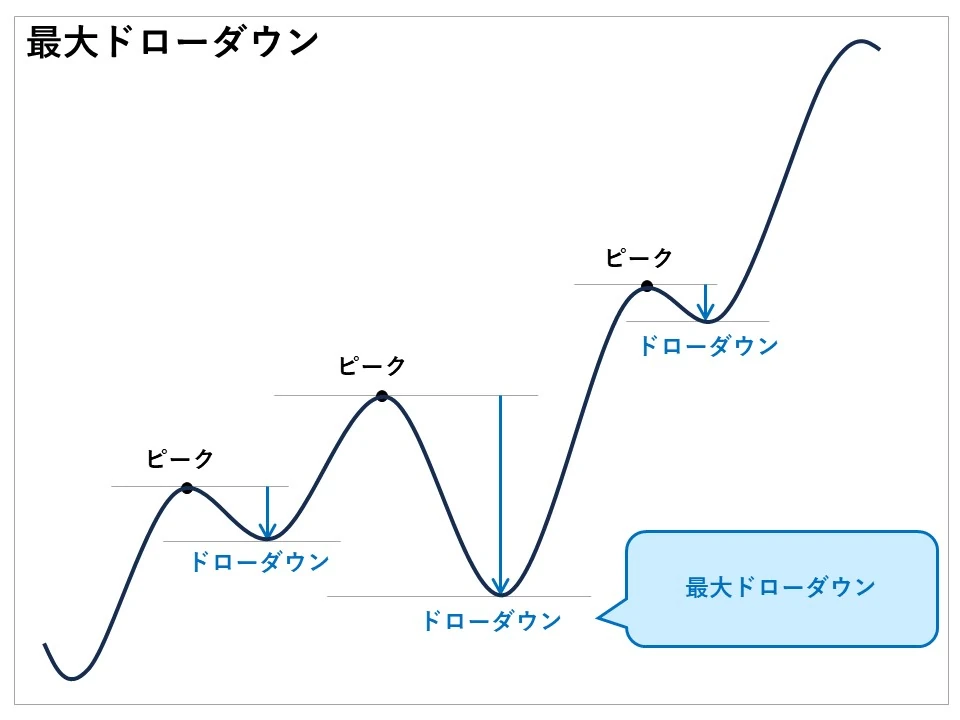

具体的な目安として、過去のドローダウン(価格のピークから最も下落した地点までの深さ)を参考にします。

🔷最大ポジションと刻み値

例えば、30,000円の価格に対して許容下落ラインを25,000円と設定すると、値幅は5,000円です。

理想的には1円単位で買い下がりたいのですが、日経225マイクロの呼値は5円なので最低でも5円刻みしかできません。

この場合、5,000円の値幅を5円で刻むと、1,000ポジションとなります。

日経225マイクロで1,000枚というのは、日経225先物ラージの10枚に相当し、数百万円から千万円の投資規模になってしまいます。

投資資金は100万円未満と想定すれば、日経225マイクロで最大50枚程度(執筆時時点)となり、結果として100円値下がるたびにマイクロ1枚を買い増す設計になります。

🔷危険なマーチンゲール戦略

ナンピンは危険と書きましたが、ナンピンよりも平均購入価格を大幅に下げる手法として、マーチンゲール手法(またはマーチンゲールの可変手法)があります。

これはFXトレードやカジノでの戦略として知られています。

この手法は、価格が下がった場合(勝負に負けた場合)にポジションを2倍にするというものです。

これにより、平均購入価格を劇的に下げることができます。

しかし、必要な資金が2の累乗で増えていくため、株式や日経平均のトレードでは現実的ではありません。

また、ネット上ではこのマーチンゲール手法を加工して勝率を高めた手法も存在するようですが、ナンピンと比較してもはるかにリスクが高いため、注意が必要です。

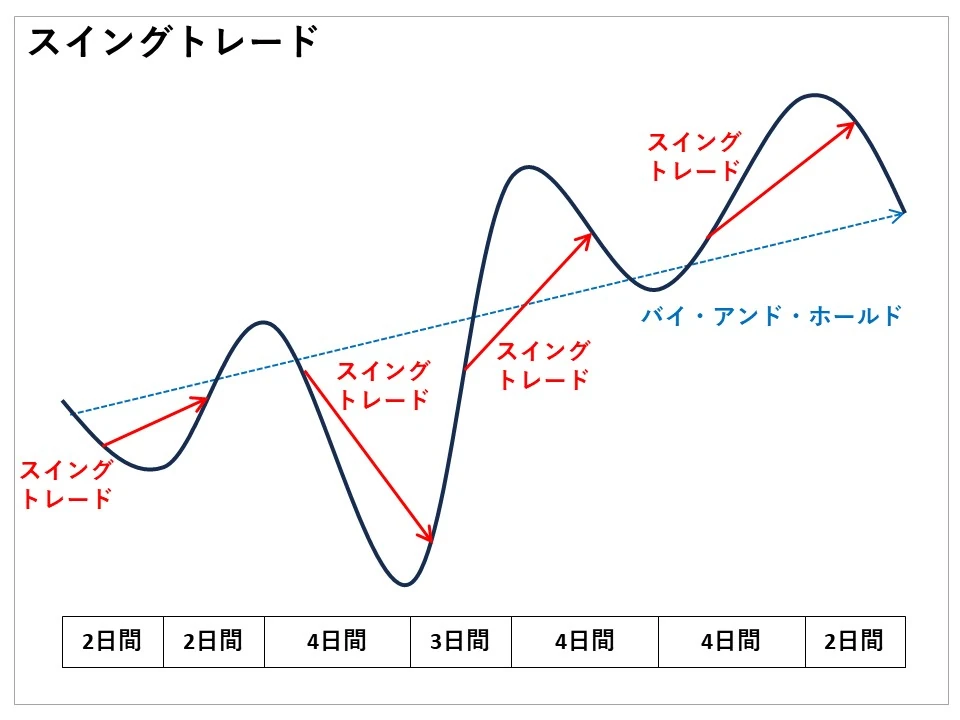

C. スイングトレード戦略

スイングトレードとは、2~3日から1週間程度の比較的短期間で取引を完結させることで、保有ポジションの暴落リスクを軽減する戦略です。

また、過去の価格などの統計データを利用したシステムトレードとの相性も良く、エクセルを利用した統計分析が可能であるため、一般投資家にも広く普及しています。

🔶メリット

1.数日以内の決済で損失が限定的

日経平均は225の個別銘柄の平均指標であるため、個別株に比べて暴落や暴騰が少なく、値下がりする際も徐々に進行することが多いです。

〇〇ショックのような急落はありますが、それでも数日で30%を超えるようなことは稀です。

数日間の保有にとどめることで、損失を数%以内に抑えられることが多く、日々の投資における心理的負荷も他の戦略に比べて小さくなります。

2.過去の統計的優位性を利用できる

過去の統計通りの未来が訪れるわけではありませんが、過去の統計に反するサプライズが日々のマーケットで頻繁に起こるわけでもありません。

単発の株価予想では、統計的アプローチの勝敗は五分五分かもしれませんが、年間を通して何十回、何百回とトレードを行う場合、統計的優位性のあるトレードが最終的に有利になるでしょう。

🔶デメリット

1.売買ルールの良し悪しによって成績が変わる

売買ルールは個人の経験や勘に基づく場合もあれば、統計データを利用したシステムトレードのロジックに基づく場合もあります。

戦略の成績が売買ルールに依存しているのは言うまでもありません。

しかし、経験や勘に基づいてトレードしていたとしても、トレードでの負けがかさめば、自然にルールの補正をすることになるでしょう。

負けが続けば売買ルールを見直すことも、統計的アプローチと言えます。

🔷戦略の解説

数日間という比較的短期間のトレードは、特に日経225先物取引に向いています。

日経225は平均指標であるため、連続での値下がりや値上がりが個別株に比べて少なく、数日程度のスイングトレード戦略は理にかなっています。

日経225にも大きなトレンドが発生することがありますが、テンバガーのような大相場は期待しにくいでしょう。

2023年以降の株価上昇はバイアンドホールド戦略でも十分に勝てましたが、この上昇が今後も数年間続くのは難しいと考えられます。

日経225よりも価格変動少ないFXでは、超短期間での取引(スキャルピング戦略)も有効と言われています。

しかし、日経225先物でスキャルピング戦略を行うと手数料負けするため、現実的ではないでしょう。

日経225は、個別株よりも一定の価格レンジ内での上下動が発生しやすことからも、スイングトレードは有効な戦略と言えます。

🔷統計的エッジについて

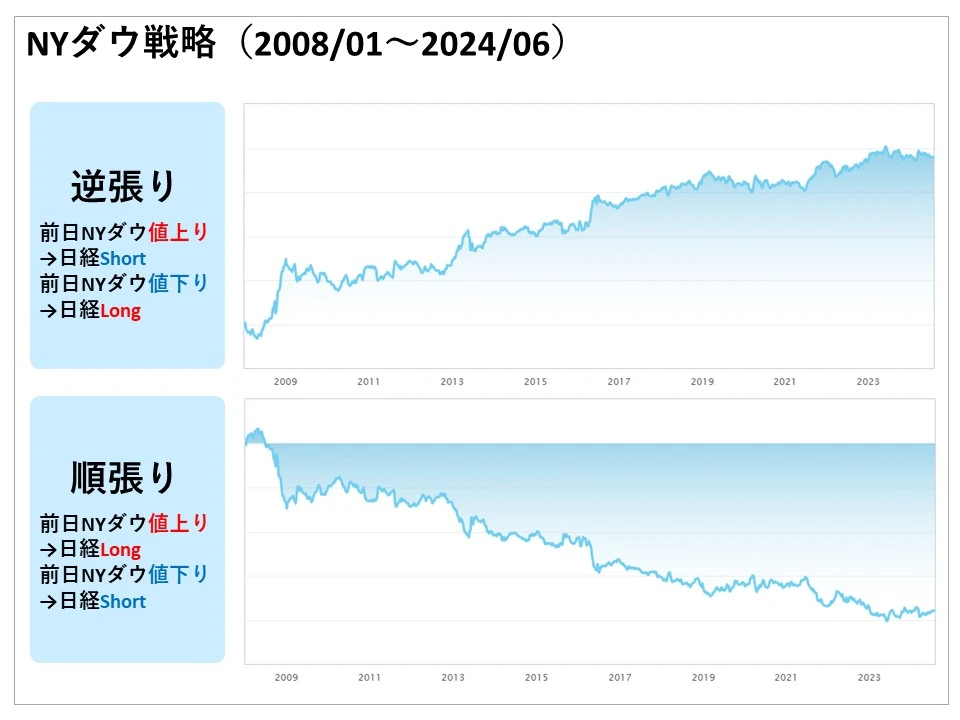

有名な戦略として「ダウ逆張り」があります。

これは、日本時間の深夜に閉場するアメリカ市場のNYダウ指標の値動きと逆に日本市場が動くというものです。

十数年前から知られているにもかかわらず、現在でもエッジが認められます。エクセルで簡単にデータ検証が可能で、その優位性はNYダウの順張りに比べて圧倒的です。

NYダウの逆張りを前提に戦略を組み立てることには優位性があります。

また、日経平均のN日連続陽線/陰線も、簡単に統計的結果をエクセルで計算できます。

6日連続や7日連続の上昇/下落などの発生頻度が低いですが、NYダウの値動きと組み合わせるなど、もう一つの指標を加えることで傾向が見えてきます。

「5月は売り」というアノマリーも有名ですが、5月に上昇する年もあり、一年に一度の機会を待つのは投資戦略としては難しいです。

そこで曜日のアノマリー(月、火、水、木、金)を単体ではなく、他の指標と組み合わせて傾向を分析するといったことも統計的有意性を見つけやすいのでお勧めです。

ロボトレーダーとは?

利益を上げている戦略で

「リスク分散・リターン最大化」

実績全て公開の200以上の投資戦略を

複数組み合わせて利用

「明日の投資銘柄」を

あなたのメールに。

※ロボトレーダーサービスは投資助言サービスです。

- Q. ロボトレーダーの利用者数は? +

-

2018年にサービスリリースしてから

延べ利用者数は、24,000名以上。eスマート証券(旧auカブコム証券)とのシステム連携や マネックス証券のお客様向けへのサービス提供(OEM)も行っており、 国内大手の証券口座をお持ちのお客様も含めて、 多くの方に選ばれ、ご利用いただいています。

※ロボトレーダーおよび同様の株価予想ロボによる売買シグナル配信サービスOEMの実績を含む

- Q. みんなの金融資産はいくら? +

-

小額から高額まで多様な資金運用ニーズに利用されています。

金融資産の分布:

- 500万円未満 ・・・ 43%

- 500~1000万円 ・・・ 21%

- 1000万円以上 ・・・ 36%

※2025年12月31日時点

- Q. 長く利用している人はいるの? +

-

平均11.6ヶ月以上継続しています。

利用開始から1ヶ月にも満たないユーザーも含めた平均値のため、実際には11.6ヶ月より長い期間継続利用していると言えます。

※2025年12月31日時点で利用中ユーザーの継続利用日数より算出

- Q. 利益はでているの? +

-

利用ユーザーの97.3%※の方が運用ロボでプラスの利益がでています。

必ずプラスになるとは限らず、マイナスの成績もロボもあります。

POINT:好成績のユーザーは、不調になったロボを早めに入れ替える傾向があります。 また、4つ以上など複数のロボを分散投資しているユーザーは、それ以外のユーザーより成績がよい傾向がありました。※2025年12月31日時点、運用継続中のロボでプラスの利益となったユーザーの割合(複数ロボ運用の場合はいずれかで利益達成) 利益はユーザーが受け取った売買シグナルを元に算出。取引手数料・税金は含みません

投資資金を問わず、多くの方が、

ロボトレーダーを利用し始めています!

qqr様/金融資産1000万円以上

2月16日に利用開始し、昨日時点で

+9万8400円になりました。

※利益:配信シグナルを元にに算出。手数料・税金除く

tak様/金融資産500~1000万円

先月に利用を開始し、1ヶ月で

+129万1468円になりました。

※1月27日利用開始。

利益:配信シグナルを元にに算出。手数料・税金除く

t.k様/金融資産1000万円以上

12月29日に利用開始し、昨日時点で

+67万8433円になりました。

※利益:配信シグナルを元にに算出。手数料・税金除く

この記事の著者

|

RoboTrader編集部 |

ロボトレーダーで利用できる100体以上の株価予想ロボは、様々な分野のプロの知見から生まれています。トレーダー・投資家だけでなく、金融システム開発者、テクニカルアナリスト、 シストレコンテスト優勝者などによりロボは設計されています。それぞれのロボが特有のエッジを持ち、得意な相場やトレードのクセがあるものです。これら成績だけでは見えてこないロボの特色などもお伝えしていきます。RoboTraderを運営している株式会社テラスは、国内最大のトレードシステム販売サイトの運営やストラテジークリエーター、自動売買システム開発者、テクニカルアナリストなどを多数抱えたシステムトレード専門企業です。

-おすすめ記事-

明日の株価予想

明日の日経平均株価予想

買ってはいけない株式

明日上がるボロ株低位株

今買うべき低価格株

-カテゴリー-

ロボトレーダー記事一覧

チャートトレーダー記事一覧

相場動向記事一覧

2026年2月(35) | 2026年1月(53) | 2025年12月(39) | 2025年11月(40) | 2025年10月(54) | 2025年9月(49) | 2025年8月(49) | 2025年7月(52) | 2025年6月(45) | 2025年5月(43) | 2025年4月(47) | 2025年3月(50) | 2025年2月(33) | 2025年1月(47) | 2024年12月(51) | 2024年11月(40) | 2024年10月(47) | 2024年9月(35) | 2024年8月(45) | 2024年7月(43) | 2024年6月(42) | 2024年5月(38) | 2024年4月(38) | 2024年3月(37) | 2024年2月(46) | 2024年1月(41) | 2023年12月(36) | 2023年11月(16) | 2023年10月(13) | 2023年9月(12) | 2023年8月(17) | 2023年7月(22) | 2023年6月(14) | 2023年5月(10) | 2023年4月(12) | 2023年3月(19) | 2023年2月(16) | 2023年1月(19) | 2022年12月(19) | 2022年11月(17) | 2022年10月(16) | 2022年9月(17) | 2022年8月(18) | 2022年7月(18) | 2022年6月(21) | 2022年5月(12) | 2022年4月(14) | 2022年3月(20) | 2022年2月(13) | 2022年1月(12) | 2021年12月(23) | 2021年11月(16) | 2021年10月(18) | 2021年9月(19) | 2021年8月(14) | 2021年7月(16) | 2021年6月(16) | 2021年5月(13) | 2021年4月(17) | 2021年3月(19) | 2021年2月(16) | 2021年1月(17) | 2020年12月(18) | 2020年11月(9) | 2020年10月(18) | 2020年9月(18) | 2020年8月(14) | 2020年7月(20) | 2020年6月(21) | 2020年5月(13)

※ChartTrader+及びRoboTrader+は個人投資家の皆様に向けた株式会社テラスが運営する株価予想やチャートから見えてくる投資情報提供サービスです。 掲載情報の著作権は記事提供元等に帰属します。 日経平均株価の著作権は日本経済新聞社に帰属します。 TOPIXの著作権は東京証券取引所に帰属します。 情報の内容につきましては万全を期しておりますが、その内容を保証するものではありません。 万一この情報に基づいて被ったいかなる損害についても、当社及び情報提供者は一切の責任を負いかねます。

ユーザー成績などの記事

今、読まれている記事

<サービス>

ロボトレーダー

AIトレンドライン

チャートトレーダー

<記事リスト>

明日の株価予想

明日の日経平均

おすすめ記事一覧

新着記事一覧

ロボトレーダー記事一覧

チャートトレーダー記事一覧

相場動向記事一覧

2026年2月(35)

2026年1月(53)

2025年12月(39)

2025年11月(40)

2025年10月(54)

2025年9月(49)

2025年8月(49)

2025年7月(52)

2025年6月(45)

2025年5月(43)

2025年4月(47)

2025年3月(50)

2025年2月(33)

2025年1月(47)

2024年12月(51)

2024年11月(40)

2024年10月(47)

2024年9月(35)

2024年8月(45)

2024年7月(43)

2024年6月(42)

2024年5月(38)

2024年4月(38)

2024年3月(37)

2024年2月(46)

2024年1月(41)

2023年12月(36)

2023年11月(16)

2023年10月(13)

2023年9月(12)

2023年8月(17)

2023年7月(22)

2023年6月(14)

2023年5月(10)

2023年4月(12)

2023年3月(19)

2023年2月(16)

2023年1月(19)

2022年12月(19)

2022年11月(17)

2022年10月(16)

2022年9月(17)

2022年8月(18)

2022年7月(18)

2022年6月(21)

2022年5月(12)

2022年4月(14)

2022年3月(20)

2022年2月(13)

2022年1月(12)

2021年12月(23)

2021年11月(16)

2021年10月(18)

2021年9月(19)

2021年8月(14)

2021年7月(16)

2021年6月(16)

2021年5月(13)

2021年4月(17)

2021年3月(19)

2021年2月(16)

2021年1月(17)

2020年12月(18)

2020年11月(9)

2020年10月(18)

2020年9月(18)

2020年8月(14)

2020年7月(20)

2020年6月(21)

2020年5月(13)